「個人事業主になるって、結局どういうことなんだろう?」「個人事業主になったら、開業届って出さなくちゃいけないのかな?」「個人事業主になったら確定申告とか、税金ってどうすればいいんだろう?」とお悩みではありませんか?

この記事では、個人事業主を経験した私が個人事業主が知るべき知識のすべてをまとめました。これから個人事業主になりたい人が知っておきたい「開業届」はもちろん、もうすでに個人事業主になっている人も気になる節税、経費といった税金のことまですべてがわかります。

なお、「ここが知りたい」と決まっている場合は、目次を参考にして必要な部分をつまみ読みしてもらっても大丈夫です。

初めて当サイトに訪れた方へ

ビジネス心理学とは?目次 〜個人事業主が気になる開業届~税金対策まで全部解説

- 2-1.個人事業主の開業届を出すと確定申告で節税ができる

- 2-2.開業届と青色申告承認申請書の提出時期

- 2-3.個人事業主開業届の書き方とダウンロード場所

- 2-4.開業届の届出は最寄りの税務署へ|郵送も可能

- 6-1.源泉徴収の対象となる報酬とは?

- 6-2.源泉徴収の計算方法

- 6-3.復興特別所得税の源泉徴収

- 6-4.請求書の消費税を別に

- 6-5.確定申告の際に源泉徴収の金額を申告

- 6-6.人を雇った時の源泉徴収の知識、支払い方法

1.個人事業主とは?|個人事業主の定義と意味

そもそも「個人事業主」とはいったいどんな人、状態を指すのでしょうか? まずは、個人事業主とはどんな人、状態を指すのかについて確認します。

1-1.個人事業主の定義と意味

個人事業主とは、主に雇われずにひとりで事業(仕事)をしている人を指します。個人事業主ではないのが、サラリーマン、経営者です。ただし、サラリーマンをしながら個人で副業を行うことでサラリーマン兼個人事業主になることはできます。

個人事業主と同じ意味の言葉として「自営業者」「フリーランス」があります。ただ、ひとりで仕事をしている人どうしの会話で「個人事業主ですか?」といった質問が出た場合、「個人事業主の届けは出していますか?」といったニュアンスが含まれることも多々あります。この「個人事業主の開業届」については、後述します。

まずは、個人事業主からはじめて法人設立まで行った私の個人事業主の体験談をお伝えしましょう。

なお、フリーランスの意味やメリットとデメリット、フリーランスとして安定して仕事をするための秘訣などを知りたい方は以下の記事をお読み下さい。

1-2.個人事業主の実体験談 開業届を出さなかった場合

私は大学卒業後、自衛隊に入隊しましたが2年3ヶ月で退職後、個人事業主としていろんな仕事をしていきました。最終的には、コピーライティングという仕事を軸に法人設立をしましたが、セミナーの企画、運営を行ったり、せどりという転売ビジネスをしたり、コンサルティングビジネスをやったこともあります。

ただ、最後まで「個人事業主の開業届」は出しませんでした。特にこだわりがあって届け出をしなかったわけではなく、タイミングを逃し続けただけです(苦笑)。正直なところ、「屋号を考えるのがめんどうだな」くらいの気持ちでした。

起業に関する講座や個人事業主について調べると「屋号を決め、開業届を必ず提出しましょう」「さっさと法人化しましょう」と言われることもあるようです。そして「それがあなたの覚悟を決めることになります」「周りの目が変わります」と言う人がいるようです。

しかし、この「開業届を出しなさい」という話には、売上に対する因果関係はないです。結局、「どんな仕事をしているのか?」「自分が自分の扱う商品、サービスを売るチカラがあるのか?」のほうが大切なのです。

開業届を出さないで仕事をしても、特に罰則はありません。確定申告さえ、きちんと行っていれば何の問題もありません。私自身の実体験と、周りでひとりでビジネスをやっているひとから、「罰則」に関する話を聞いたことがありません。そして、法律を調べても罰則は出てきません。

ただ、開業届を出さないことによる罰則はありませんが、「開業届+α」の手続きを踏むことで税金面で優遇を受けることができますので、これから解説していきます。

初めて当サイトに訪れた方へ

ビジネス心理学とは?2.個人事業主の開業届について解説

「個人事業主になる≒開業届けを出す」という認識の方もいらっしゃるでしょう。この章では、開業届を出すことのメリットと実際に提出方法を説明します。

2-1.個人事業主の開業届を出すと確定申告で節税ができる

「個人事業主として開業届を出すと節税できるんだよ」「お得だから出しておいたほうがいいんだよ」という話を聞いたことがありますか? 正確には「開業届+青色申告承認申請書」を提出することで、確定申告のときに青色申告をすることができます。青色申告承認申請書を出さない場合は、開業届を提出しているかどうか問わず、白色申告になります。

青色申告にすると、最大65万円の特別控除が受けられ、税金が安くなるのです。控除を受けるということは、税金の計算上黒字を減らすということです。

実際には何の損失も出さずに、黒字分を減らせるのですから、お得ですね。

ただし、青色申告で65万円の控除を受ける場合は、複式簿記というカタチで帳簿をしっかりとつける必要があります(後述する会計ソフトを使うことで、複式簿記のハードルは下がります)。複式簿記で帳簿を付けなかった場合は10万円の控除しか受けることができませんので、ご注意ください。

また、特別控除のほかにも、今年の赤字分を翌年、翌々年に繰越して翌年以降の黒字を減らし、税金を安くしたり、奥さん含め、家族に給与を支払うことで黒字を減らし、税金を安くすることができます。

2-2.開業届と青色申告承認申請書の提出時期

個人事業主開業届と青色申告承認申請書を提出するタイミングは必ず知っておかなければいけません。そもそも、個人事業主の確定申告の締め日はその年の12月31日。つまり1月1日〜12月31日の期間の確定申告を翌年に行います。

そして、開業届と青色申告承認申請書の提出時期は、確定申告を行う予定の年の3月15日までとなっています。もし年度の途中であれば、開業してから2ヶ月以内に提出しなければいけません。

2016年1月1日から事業をはじめた場合は、2016年3月15日までに提出し、2017年2月16日〜3月16日の間確定申告を行うということです(この日付は毎年発表されるものなので、必ず確認してください)。

たとえば、2016年5月から事業をはじめた場合は、2016年6月までに「開業届と青色申告承認申請書」を提出しないと2017年に行う確定申告では青色申告ができないということになります。このことは、ぜひご注意ください。私はこのタイミングを逃し続け、開業届は提出せずに法人を設立しました。

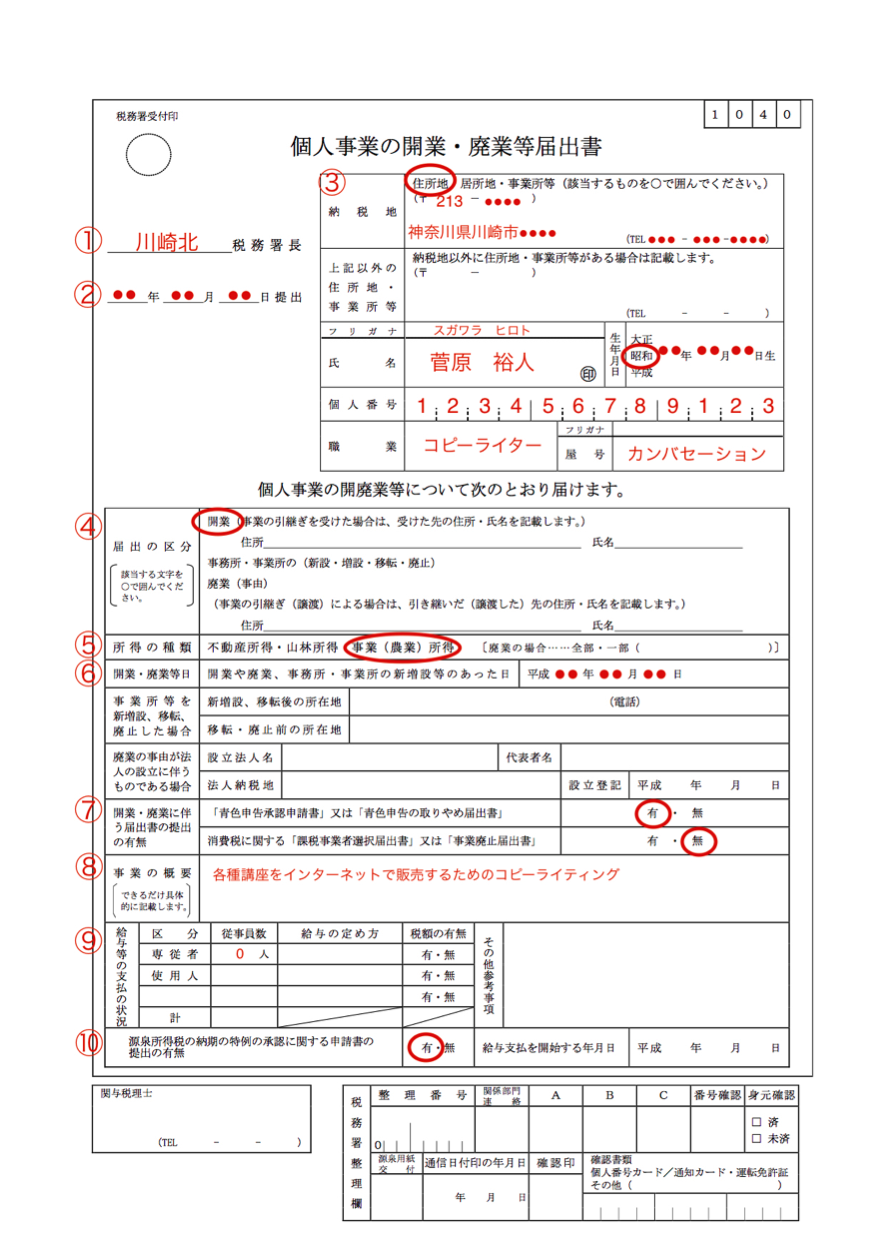

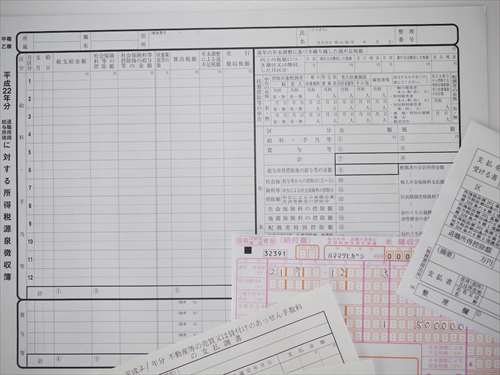

2-3.個人事業主開業届の書き方とダウンロード場所

個人事業主開業届は、同じものを2枚作成しましょう。1枚は税務署への提出用、もう1枚は自分用の控えとして必要です。また、税務署に行く前に書いておくと、手続きがスムーズです。書類のダウンロードはこちらから可能です。

『個人事業の開業届出・廃業届出等手続』国税庁ホームページより

実際に開業届を見ながら、書き方を確認してください。

①提出先の税務署

管轄の税務署は国税庁のホームページで確認できます。

国税庁ホームページのこちらのページで確認できます。

『国税庁』

②提出日

③納税地、氏名、生年月日、個人番号(マイナンバー)、職業、屋号

④届け出の区分:開業

⑤所得の種類:事業所得

⑥開業日

⑦開業に伴う届出書について

青色申告承認申請書(後述)は提出し、課税事業者選択届出書は提出する必要がありません。課税事業者選択届出書を提出すると、消費税の免税が受けられる条件を満たしていたとしても(後述)、納税しなければいけなくなります。

⑧事業の概要

できるだけくわしく、ていねいに書きましょう。

⑨給与等の支払の状況

家族含め、従業員がいなければ0人で大丈夫です。

⑩源泉所得税の特例について

源泉徴収について、くわしくは後述します。申請することで、源泉徴収した所得税を半期ごとに納めればよくなるので業務がラクになります。

2-4.開業届の届出は最寄りの税務署へ|郵送も可能

開業届が書けたら、管轄の税務署へ提出します。住所によって管轄が変わるため、「最寄りはここだから」と勝手に解釈せずに必ず確認してください。

国税庁ホームページのこちらのページで確認できます。

『国税庁』

また、開業届は郵送でも提出できます。ただし、郵送のときには開業届の控えを返信してもらうために、返信用封筒を同封する必要があるので、忘れないようにしましょう。

初めて当サイトに訪れた方へ

ビジネス心理学とは?3.開業届の提出時に注意すべきこと

開業届の提出のときに注意することがあるので、この章で確認しましょう。

3-1.開業届の控えをもらおう

まず1つ目は「開業届の控え」を受け取る、ということです。書き方の項目で「同じものを2枚作成する」とお伝えしました。

税務署で提出する際に「1部控えをください」と伝えると、税務署側で提出日の日付と控のスタンプを押してくれたものを返してくれます。屋号で銀行口座の開設する際には「開業届の控え」が必要になります。銀行口座を開設する希望がある方は忘れないようにしましょう。

3-2.屋号はどうする?|候補の屋号をチェック

もう屋号は決まっていますか? 屋号とは、法人で言う会社名。屋号を決めておくと「◯◯(屋号)の菅原です」と、伝えることができます。ただ、屋号は必須ではありません。また、あとからの変更も可能です。あまり難しく考える必要はありません。

法的に気をつける必要があるのは「商号登記されている屋号は同一市内では使えない」というところだけ。これを避けるためには、法務局で屋号調査をしておきましょう。

たとえ商号登記されていなかったとしても、ホームページを作成するとき屋号がかぶったりすると、お客さんからしても紛らわしいですよね。インターネットでも候補の屋号を検索しておくことをおすすめします。

3-3.開業届を出さなかったらどうなる?

結論からお伝えします。何も起きません。以上です。

「え?本当に??」と不安な方もいらっしゃるでしょう。ただ、本当なんです。開業届を出さずに個人事業主として仕事をしていても、国からは何も言われません。

もしかしたら、周りの方が「ちゃんと個人事業主の登録、申請しなよ!」と言ってくるかもしれませんが。ただし、確定申告は必ず行いましょう。確定申告さえ行えば、個人事業主として登録してあるかどうかは、国側からすると問題ではないのです。

4.開業届以外の必要書類まとめ

個人事業主の開業に関する事務手続きについて、いろいろお伝えしてきました。この章で、どんな書類が必要なのか正式名称でまとめてみましょう。

4-1.青色申告承認申請ほか、税務署へ提出する書類

個人事業主として登録するときに、税務署に提出する書類はこちらの2つです。

A.個人事業の開業・廃業等届出書

書類のダウンロードはこちらから可能です。

『個人事業の開業届出・廃業届出等手続』国税庁ホームページより

B.所得税の青色申告承認申請書

書類のダウンロードはこちらから可能です。

『所得税の青色申告承認申請手続』国税庁ホームページより

配偶者等の家族に給与を支払い、経費とする場合は別途届け出が必要です。

C. 青色事業専従者給与に関する届出・変更届出書

書類のダウンロードはこちらから可能です。

『青色事業専従者給与に関する届出手続』国税庁のホームページより

専従者給与に関する届出手続きの際は、届け出る家族が下記条件すべてにあてはまっているか、必ず確認しましょう。

- 青色申告者と生計を一にする配偶者その他の親族であること

- 年齢が15歳以上であること(その年の12月31日現在)

- 原則、年間6ヵ月(つまり2日に1日以上)を超えて、青色申告者の事業に専念していること

原則として青色申告者の事業(あなたの事業)だけに従事していることが条件です。ですので、学生や他の会社で正社員になっている家族はダメです。ただ、パートやアルバイトは、あなたの事業に支障が出ない範囲であれば可能とされています。

4-2.事業開始等申告書

都道府県税事務所や市税事務所に個人事業をはじめたことを報告する必要があります。各都道府県ごとに書類名、書式が違うためご自身の都道府県税事務所に確認するようにしましょう。「●●県 個人事業税」と検索すると、各都道府県税事務所のホームページが検索結果で出てきます。

事業開始等申告書、都道府県や市町村区に「事業税」を納める手続きのために必要になります。個人事業主が納める税金は「所得税」「住民税」「個人事業税」の3つということです。サラリーマンだとしても、「所得税」「住民税」は納めますが、「個人事業税」は個人で事業をやっている人のみです。

4-3.事業用銀行口座と会計ソフトはあると便利

提出書類ではないのですが、事業用の銀行口座と会計ソフトはあると便利です。毎月の収支の計算や確定申告をするときにスムーズに行えるようになるでしょう。

会計ソフトはクラウド型(インターネットのサイト上で使える)が、無料ではじめられることもあり、おすすめです。

代表的な2つをご紹介します。

『freee』

『MFクラウド会計』

私は個人事業主のときに『MFクラウド会計』を使っていました。『MFクラウド請求書』という、サイト上で請求書が作成できるサービスと銀行口座との連携で入金管理が非常にわかりやすかったです。

初めて当サイトに訪れた方へ

ビジネス心理学とは?5.個人事業主の経費

あまりにも多岐にわたるため、代表的なもの、よく使われる経費を取りあげてみます。簿記の勉強をしたことがないと、意味がわからない言葉が並びますのでカンタンに解説します。

よく経費計上するもの、かつ金額が大きくなりやすいものから並べました。

- 地代家賃

要は事務所(オフィス)代。もし自宅で仕事をしている場合は、自宅の家賃が経費として計上することができるようになります。ただし、仕事で使っている分だけです。たとえば、家賃総額の20%ということです。割合は自己申告です。

- 水道光熱費

これも事務所関係。つまり、もし自宅で仕事をしている場合は、自宅の水道光熱費の一部が経費として認められるということです。

- 通信費

主に、インターネット代や携帯電話代。プライベートと兼用している場合は、家賃などと同じように支払っている金額の一部が経費として認められます。

- 旅費交通費

移動にかかった電車代など。SuicaやPASMOを使っている場合は、チャージするときに領収書を発行しましょう。さらに定期的に明細も発行しておくと、申請時ラクになります。

- 消耗品費

ノートやペンといった文具類が主。「コンビニでボールペンを買った」というときも、経費になるのです。

10万円以下の備品が含まれます。

- 減価償却費

上記の消耗品費の金額、10万円以上を超える備品は減価償却費として経費計上します。たとえば、パソコンなどですね。減価償却というのは、備品の種類によって計算方法や何年間経費計上するかが変わります。会計ソフトで計算するか、税理士に依頼することをおすすめします。

10万円以上であったとしても、30万円未満(税込)の備品であれば、その年の経費として一括で経費計上することも可能です(年間総額300万円未満)。

- 外注工賃

外部の人、会社に作業や仕事を依頼してお金を支払った場合。

- 広告宣伝費

チラシを作ったり、お金を払って広告を出した場合はこれです。また、自分の名刺を作成した場合も広告宣伝費として計上できます。

- 新聞図書費

仕事のために、書籍を買った場合がこちら。

- 研修費

事業に関わるセミナーや研修に参加した場合は研修費としましょう。

- 接待交際費

取引先との飲み会、カフェなどでの打ち合わせや手土産はこちら。

6.個人事業主が知っておくべき源泉徴収の知識

あなたは「源泉徴収」という言葉をご存知でしょうか? サラリーマンの場合は、毎月給料から所得税が源泉徴収されてから手取りの給料を受け取っています。

個人事業主の場合は「報酬を受け取る場合」と「報酬を支払う場合」の2つのタイミングで所得税の源泉徴収について知識が必要になります。所得税の源泉徴収について知らないと、取引先に誤ったクレームを入れてしまう可能性があります。

報酬から税金が源泉徴収されているだけ(取引先が正しい)にもかかわらず、報酬を受け取ったときに「あれ? 見積もりで出した金額、請求した金額より振り込まれた金額が少ないぞ!」と間違って怒ってしまうかもしれません。この章で確認しておきましょう。

6-1.源泉徴収の対象となる報酬とは?

代表的なものが「給料(給与所得)」です。あなたが人を雇って給料を支払っている場合は、源泉徴収を行った上で給与を渡す必要があるということですね。ほかにも下記に関する報酬が所得税の源泉徴収の対象になります。

こんなものが源泉徴収の対象になります

- 原稿料や講演料など

- 弁護士、税理士のような特定の資格を持つ人へ支払う報酬、料金

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手などのスポーツ選手、モデルや外交員などに支払う報酬、料金

- 芸能人や芸能プロダクションを営む個人へ支払う報酬、料金

- プロ野球選手の契約金のような役務の提供を約束することにより支払う金銭

- 広告宣伝のための賞金など

- ホテル、旅館などで行われる宴会で、接待などを行うコンパニオンやバー、キャバレーなどに勤めるホステスへ支払う報酬、料金

『MFクラウド』「源泉徴収を正しく理解できていますか?フリーランスが理解しておきたい3つのポイント 源泉徴収の対象になるもの」より引用

これはあなたが個人事業主であれば、企業から仕事を請け負った(報酬を受け取る)場合も、個人事業主であるあなたから他の個人事業主に仕事を依頼した(報酬を支払う)場合も、どちらもあてはまります。

たとえば、あなたがライター業を行っているとしましょう(報酬は、上記『源泉徴収の対象になるもの』でいうと最初の項目の「原稿料」にあたる)。

ある企業から「こんな記事を3万円の報酬で執筆をお願いします」と言われた場合に、あなたが受け取れる報酬は3万円ではないのです。3万円から所得税を源泉徴収されたあとの金額が手取りの報酬になります。

6-2.源泉徴収の計算方法

では、実際にいくら源泉徴収されてしまうのか? 源泉徴収の金額の計算方法についてお伝えします。源泉徴収の計算方法は、報酬金額が100万円以下と100万円を超える場合で変わります。

まず100万円以下の場合です。

「6−1.源泉徴収の対象となる報酬とは?」で例にあげた、ライターの記事の執筆における報酬は3万円でした。すると100万円以下の報酬になりますので、源泉徴収税額は

となり、実際に受け取れる手取りの報酬は

26,937円となります。

そして100万円を超える場合です。

たとえば、200万円の報酬だったとすると、源泉徴収税額が

=204,200円+102,100円=306,300円

となり、実際に受け取れる手取りの報酬は

1,693,700円となります。

6-3.復興特別所得税の源泉徴収

なお、上記計算式の税率のうち「0.21%」部分は復興特別所得税です(200万円を超える場合は0.42%)。復興特別所得税とは、平成25年1月1日〜平成49年12月31日のあいだは支払う必要がある税金となっています。

初めて当サイトに訪れた方へ

ビジネス心理学とは?6-4.請求書の消費税を別に

通常、所得税(の源泉徴収)は報酬に対して課税されます。ですので、30,000円の報酬に対する源泉徴収税額は3,063円です。しかし、消費税を含めた金額で請求すると、請求額すべてに対して源泉徴収税するというのが税務署の見解のようです。

たとえば、次のような計算になります。

=手取りの報酬金額:29,337円

=手取りの報酬金額:29,092円

消費税は請求書上、項目を分けることをおすすめします。

6-5.確定申告の際に源泉徴収の金額を申告

源泉徴収について、いろいろお伝えしてきましたが自分が報酬を受け取るときに引かれた源泉徴収税額は確定申告のときに申告しましょう。なぜなら、多く支払い過ぎた所得税が還付される可能性があるからです。

源泉徴収の際は、報酬に対して一律10.21%で所得税が計算されますが、個人事業主の確定申告時には、報酬(収入)から必要経費を差し引いた所得に対して所得税の計算が行われるため、本来の所得税より多く源泉徴収されていた場合は還付金を受け取ることができます。

サラリーマンの方が、年末調整で生命保険料の金額をまとめて申告すると、所得税の還付が受け取れる仕組みと同じと考えていただいて大丈夫です。

6-6.人を雇った時の源泉徴収の知識、支払い方法

もしあなたが個人事業主として「6−1.源泉徴収の対象となる報酬とは?」であげた報酬を支払うことになったのであれば、源泉徴収した上で報酬を渡さなければいけません。

源泉徴収したお金(所得税)は、本来国に納税するもの。一時的にあなたが預かっているだけです。報酬を支払った月の翌月10日までに税務署に納税する必要があります。

なお、特例により源泉徴収した税金を半年分まとめて納税することもできます。そのためには、

- 給与の支払い人員が9名以下

- 給与や退職金から源泉徴収をした所得税及び復興特別所得税と、税理士、弁護士、司法書士などの一定の報酬から源泉徴収をした所得税及び復興特別所得税

- 「源泉所得税の納期の特例の承認に関する申請書」を予め提出しておく

という条件をクリアしておく必要があります。

特例を受けると、その年の1月から6月までに源泉徴収した所得税及び復興特別所得税は7月10日、7月から12月までに源泉徴収した所得税及び復興特別所得税は翌年1月20日が、それぞれ納付期限になります。ほか、特例に関する細かい情報については国税庁のホームページをご覧ください。

国税庁ホームページ

『No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例』

7.個人事業主が知っておくべき消費税の知識

普段買い物をするときに支払っている消費税。自分で事業を行うようになると、事業主として国に納める必要が出てきます。商品・サービスを購入する側であれば、消費税を料金の支払いと同時に事業主に払っていたということ。

個人事業主のように、自分が商品・サービスを提供する側になる場合は、消費者から商品・サービスの代金とともに消費税を預かることになるのです。ただ、個人事業主が消費税を納めなくてもいい場合もありますから、この章で事業主として消費税についての基礎知識を押さえておきましょう。

7-1.消費税が免除の条件|年間売上1000万円以下

まず、あなたが個人事業を営んでいたとしても年間の売上が1000万円を超えない限り消費税は免除されます。ここで注意しておきたいのは基準の金額が「売上」ということ。経費を引いたあとの「利益」ではないということをしっかりと押さえておいてください。

また、事業を開始した年度(初年度)は必ず消費税が免除されます(個人事業主の年度は必ず12月末)。そして、2年目も消費税は免除されます。では、いつから消費税が適用される可能性があるのかについては、次の項目でご説明します。

7-2.消費税が適用は年間売上1,000万円後の2年後

上記見出しの通り、消費税が適用されるのは「年間売上1,000万円になった2年後から」となります。実際に年度と売上を数字で見てみましょう。

| 年度 | 売上金額(万円) |

|

初年度 |

500 |

|

2 |

800 |

|

3 |

1,200 |

|

4 |

1,100 |

|

5 |

1,300 |

上記のような売上の推移となった場合は、消費税の納税義務が生じるのが5年目からということです。ただ、「起業の方法|会社設立のステップ・バイ・ステップを徹底解説」でも触れていますが、あなたの収入が安定して年間500万円を超えるようになったら法人の設立も考えて良いでしょう。

また、安定して売上が1000万円を超えるようになったら法人を設立することで、年間売上の年度のリセットができます。たとえば、上記の売上推移でいうと5年目を法人として売上を上げることで1300万円の売上が「法人の初年度の売上」となり、2年後から消費税を納めればよくなります。

国からすると、個人事業主と法人は全く別の事業者扱いですから、こういったことが可能になります。

法人設立の際には、はやめに登記の手続きをはじめることをおすすめします。書類などの問題で、登記したいタイミングが後ろにズレこむことが多々あるからです。

上記表のような場合であれば、4年目の11月中旬には法人設立しておくと安心です。年末バタバタしているうちに「いつのまにか年が明けて、1月、2月になっていた……」ということは避けたいものです。

初めて当サイトに訪れた方へ

ビジネス心理学とは?8.個人事業主ができる節税方法のすべて

節税とは納める税金をできるだけ抑えるということ。ですが、ここまでお伝えしてきたことをしっかりていねいに取り組んでいくことでホワイトな節税ができます。ホワイトな節税方法はもうすでにお伝えしてきました。

たとえば、「白色申告ではなく青色申告にする」とか、「経費として計上できる項目を覚えておき会計ソフトを使って経費の計算をきちんと行う」とか、さらには「収入や売上げ金額に応じて法人設立も視野に入れる」などです。

ここまでお伝えしてきていないもので、個人事業主ができる節税を挙げるとすれば「小規模企業共済」や「経営セーフティ共済(倒産防止共済)」があります。小規模企業共済は個人事業主の退職金、経営セーフティ共済は取引先の倒産からの連鎖倒産の防止のための制度です。それぞれの積立金を経費とすることができます。

くわしくはこちらのサイトを参考にしてください。

『小規模企業共済』独立行政法人中小企業基盤整備機構ホームページより

『経営セーフティ共済(倒産防止共済)』独立行政法人中小企業基盤整備機構ホームページより

「税金がもったいないから、もっともっともっと節税できる方法はないかな?」と探す気持ちもわかります。事実、私が個人事業主として仕事をしはじめた頃は同じように考えていましたから。

しかし、あなたが本来行うべきことは「しっかりとお客さんに価値を提供して、その分のお金をいただくこと」。この提供できる価値を増やしたり、もらえるお金を多くしたりすることにフォーカスをすることを私はおすすめします。

逆に、あなたがお客さんに提供できる価値を増やすことに直接関係ないことは、どんどん考えなくて良いようにしたほうが良いのです。税務というのは、あなたが(一見)取り組まなければいけない業務のなかでも、お客さんからすると関係ない最も代表的な業務です。さっさと信頼の置ける税理士さんに税務を依頼してください。

私は公務員を辞め、はじめて独立した頃から考えるとすでに10年近く経ちます。その間いろんな個人事業主の方を見てきました。

「どうやって節税してます?」「こんなことすると税金が抑えられること知ってます?」と喜々として語る方ほど、売上が伸びていません。ちなみに、この章で語ったことは、年末になってくると「節税、節税」と、お客さんのことより節税で頭がいっぱいだった昔の私に強く伝えたいことなのです。

特に起業、独立して脱サラしたあと、事業がうまくいかず再就職しようと考えたとしたら、厳しい現実が待っています。再就職の現実については「起業の失敗原因を解説!体験者があかす借金と再就職の現実」で実体験+データに基いた解説をまとめてあります。

あなたも失敗する前に確認しておいてください。

9.個人事業主が知っておくべき社会保険の知識

ここまでは税金についてお伝えしていきました。個人事業主として知っておかなければならない公的なお金として「社会保険」があります。個人事業主にとっての社会保険とは、「国民健康保険」と「国民年金」の2つがあります。

国民年金は年度によって金額が変わることがあります(年を追う毎に増えています)。国民健康保険は、収入が増えていくに応じて、納める金額も増えていきます。正直なところ、個人事業主にとっての社会保険は、同じ収入のサラリーマンより高くなり、割に合わない、と覚悟しておいてください。

なぜなら雇用されている方の社会保険の支払いの半分は、会社が負担しているからです(給料から天引されているのは全社会保険料の半分)。また、40歳を超えると介護保険に加入する必要があり、介護保険料が発生することも覚えておきましょう。

10.個人事業主はお客さんのことを考えよう

個人事業主という言葉は、ただの名詞です(名刺ではありません)。開業届を出せば国に個人事業主として認められますし、そもそも開業届を出さなくても確定申告をすれば個人事業主として国から扱われます。

どのように個人事業主として事業を営んでもいいと思います。ただ、長期的に自分で仕事をしていくのであれば押さえておきたいポイントがいくつかありますが、その中でも重要なことを最後にお伝えしましょう。

それは「お客さんに価値を提供する」ということ。すでに個人事業主として仕事をしていれば、「そんなことは当たり前でしょ?」と思うかもしれません。

しかし、売上から手に入った利益をお客さんに価値を提供するためにどれだけ投資していますか? 「節税、節税」と税金を抑えることに必死になっていませんか?

下記の記事を読むことで、長期的にビジネスを行っていくポイントがより理解できると思いますし、知らないままではビジネスの売上が右肩下がりになってしまうかもしれません。長期的に自分で仕事をしていきたい人は、ぜひ読んでおいてください。