個人事業主とは、株式会社などの法人を設立せず個人で事業をしている人のことです。個人事業主には自営業者も含まれ、サラリーマンでも副業で個人事業主になることも可能です。ただし、正式に屋号をとる形で個人事業主になるには、税務署に開業届けを提出する必要があります。

この記事では、実際に開業している私自身の体験を交えながら、開業届の書き方はもちろん、開業日の決め方や、開業融資や助成金を得る方法などについて解説します。ぜひ、この記事をあなたの事業にお役立てください。

初めて当サイトに訪れた方へ

ビジネス心理学とは?目次 〜個人事業主の開業届の書き方から融資・助成金まで〜

- 2-1.まず開業日はどうやって決める?

- 2-2.個人事業主になる|図解入り、開業届の書き方

- 2-3.図解入り、所得税の青色申告承認申請書の書き方

- 2-4.その他、アルバイトや従業員を雇うときに必要な書類

1.個人事業主として開業するメリットや、会社との違い

まずは、個人事業主として開業するメリット・デメリットや、会社との違いについてです。個人事業主として開業するかどうかを決める4つのポイントについても、解説するのでぜひ参考にしてください。

1-1.個人事業主になるメリット・デメリットとは?

個人事業主になるメリット・デメリットは以下のとおりです。

■個人事業主のメリット

|

■個人事業主のデメリット

|

最大のメリットは節税ですが、ネットを通じて商品の販売などをする場合は、ビジネス口座の開設やクレジット決済を導入できることも大きなメリットになります。

1-2.会社を設立すべき? それとも個人事業主で十分?

個人事業主で十分か、会社を設立した方が良いのか、判断しづらいですよね? そこで、会社を設立のメリットを3つにまとめてみました。

(1)社会的な信用が高い……融資を受けやすく、優秀な人材を集めやすい。法人との取引もしやすい

(2)節税手段が多い……収益が多いなら節税面で有利。ただし会計や税務処理が難しくなる

(3)個人の財産が守られる……事業に失敗しても個人財産は守られる。個人事業の場合は自分の借金

会社の設立にはおよそ25~30万円程度のお金がかかります。優秀な人材を集めて会社を大きくしたい場合や、大きな収益を見込んでいる場合は、会社を設立した方がいいと思います。それ以外は無理に会社を設立する必要はないでしょう。

ちなみに、私は個人事業主のまま、東証一部上場企業とも事業提携しています。少し珍しい例かもしれませんが、結局大切なのは、会社かどうかよりも、実績を上げることだと感じます。

1-3.個人事業主として開業しますか? 4つのポイント

個人事業主として開業するかどうかは、次の4つのポイントで判断すると良いでしょう。

(1)屋号を使い本格的にビジネスに取り組みたい人(副業も含む)

(2)すでに売上があるなど、確定申告の予定がある人(年合計20万円以上の利益)

(3)ビジネス口座の開設やクレジット決済が導入したい人

(4)長期的にビジネスをやる予定の人(赤字を次年度に繰り越せる)

個人事業主として開業すると、帳簿をつけ、確定申告をする必要があります。しかし、それ以外は、ほぼメリットのみ。もし、あなたが情報商材を買うなどして、たとえば、アフィリエイトやせどりといった、ビジネスに取り組んでいるのであれば、個人事業主になるのもひとつの方法です。

なぜなら、情報商材の購入費は経費として計上できますし、儲かっていない場合は、損失を次年度以降に繰り越せます。なかなか結果が出ない人は、ビジネスをするといった意識が弱く、儲かる方法を探し続けるタイプも多いようです。ですので、個人事業主になり、ビジネス意識を高めると良いかもしれません。

もし、あなたが独立開業を考えているのなら、次の記事をお読みください。独立開業に失敗やすい3つの条件について解説しています。ご存知の通り、独立開業にはリスクがともないます、この記事などを参考にくれぐれも慎重に準備を進めてくださいね。

初めて当サイトに訪れた方へ

ビジネス心理学とは?2.個人事業主になるには? 具体的な手順を解説します

この章では、個人事業主になるための具体的な方法について解説します。以下の手順となります。

(1)開業に向けて開業日を決める

(2)「個人事業の開廃業等届出書」の提出

(3)「所得税の青色申告承認申請書」の提出

(4)その他、アルバイトや従業員を雇う時に必要な書類の作成

2-1.まず開業日はどうやって決める?

開業日についてですが、国税庁の規定では、開業届けの提出は、事業開始日から1か月以内と定められています。ここでいう事業開始日とは、営業活動を始めた日です。通常は営業開始前に提出し、営業開始に向けて看板やホームページなどの準備をしていくのが一般的です。

開業届けを出すことで、屋号で領収書を書いてもらえるので、経費の区分けがしやすくなります。そういった点もふまえ、営業開始前に、余裕を持って開業届けを提出すると良いでしょう。

会計上は、個人事業主の会計期間が事業開始日に関係なく1月1日~12月31日と決められている関係で、いつ開業届を提出しても問題ありません。

ちなみに、開業届を出さなくても罰則はありませんが、儲かっているのに確定申告をしないと、脱税となり罰せられます。確定申告については後ほど3章で紹介します。マイナンバー制度により、今は脱税がかなりバレやすいので、くれぐれもご注意くださいね。

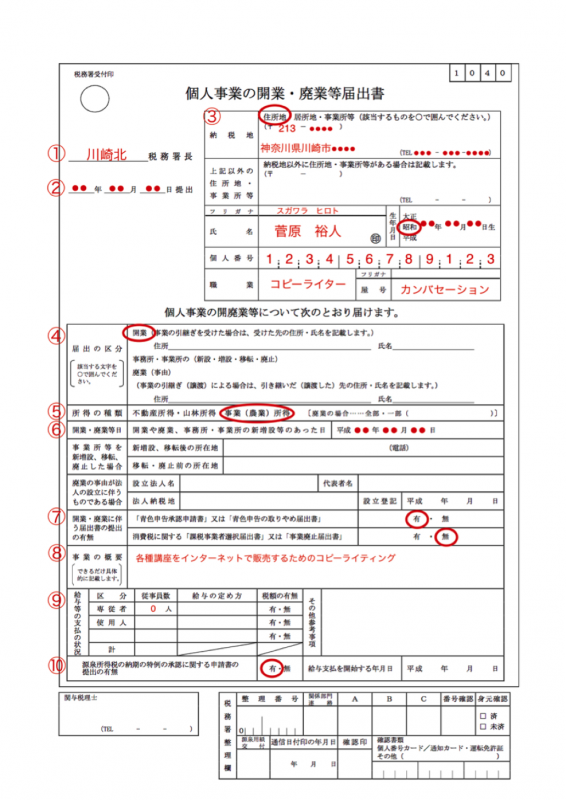

2-2.個人事業主になる|図解入り、開業届の書き方

開業届けの申請用紙は、以下の国税庁のホームページからダウンロードできます。

■国税庁ホームページ「個人事業の開業届出・廃業届出等手続」

開業届の書き方は以下の通りです。

①提出先の税務署

管轄の税務署は国税庁のホームページで確認できます。

■国税庁ホームページ「国税局・税務署を調べる」

②提出日

③納税地、氏名、生年月日、個人番号(マイナンバー)、職業、屋号

④届け出の区分:開業

⑤所得の種類:事業所得

⑥開業日

⑦開業に伴う届出書について

青色申告承認申請書(後述)は提出し、課税事業者選択届出書は提出する必要がありません。課税事業者選択届出書を提出すると、消費税の免税が受けられる条件を満たしていたとしても(後述)、納税しなければいけなくなります。

⑧事業の概要

できるだけくわしく、ていねいに書きましょう。

⑨給与等の支払の状況

家族含め、従業員がいなければ0人で大丈夫です。

⑩源泉所得税の特例について

源泉徴収について申請することで、源泉徴収した所得税を半期ごとに納めればよくなるので業務がラクになります。

ここで紹介したこの開業届けの書き方は「個人事業主が知るべき知識のすべて|開業届~税金対策まで」から引用させて頂きました。この記事では、開業届の書き方だけでなく、「青色申告」「節税」「経費」「会計ソフト」といった税金のことまで、全部理解できます。必ずお読みください。

初めて当サイトに訪れた方へ

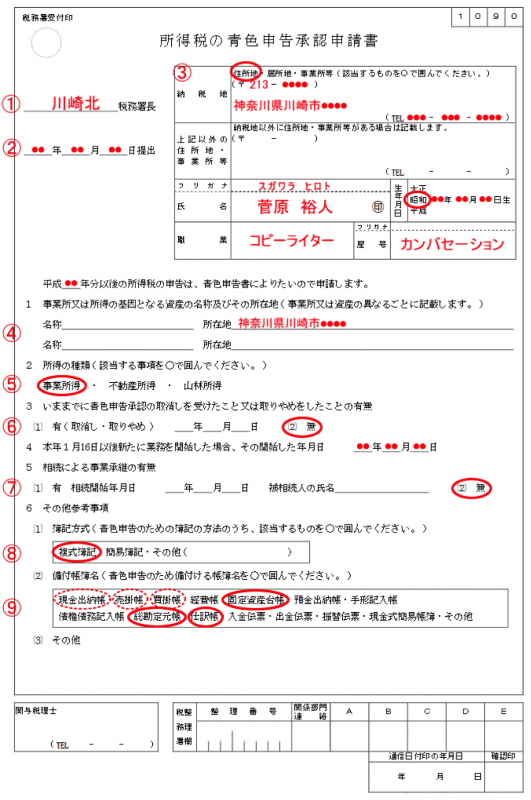

ビジネス心理学とは?2-3.図解入り、所得税の青色申告承認申請書の書き方

次は「所得税の青色申告承認申請書」の書き方について解説します。売上が少なく、年65万円の所得控除が必要なければ、無理に提出する必要はありません。その場合は、青色申告よりカンタンな、白色申告で確定申告をします。確定申告のコツについては、3章で解説します。

青色申告の申請用紙は、以下の国税庁のホームページからダウンロードできます。

■国税庁ホームページ「所得税の青色申告承認申請手続」

所得税の青色申告承認申請書の書き方は以下の通りです。

①提出先の税務署

管轄の税務署は国税庁のホームページで確認できます。

■国税庁ホームページ「国税局・税務署を調べる」

②提出日

③納税地、氏名、生年月日、職業、屋号

④事業所又は所得の起因となる資産の名称及びその所在地

事務所がある場合は、その名称と住所を記入。自宅が事務所の場合は、名称は書かずに住所のみ記入。

⑤所得の種類:「事業所得」

⑥いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無:ふつうは「無」

⑦相続による事業継続の有無:相続してなければ「無」

⑧その他参考事項(1)簿記方式:「複式簿記」を選ぶことで65万円の控除が受けられる

⑨その他参考事項(2)備付帳簿名:

ふつうは、仕訳帳、総勘定元帳、固定資産台帳を選び、あとは必要に応じて選択。現金出納帳、売掛帳、買掛帳などを選ぶことが多い。

各帳簿についての解説

| ■主要簿 … 全ての取引を体系的に記録 | |

|---|---|

| 仕訳帳 | 全ての取引を日付順に記録 |

| 総勘定元帳 | 全ての取引を勘定科目ごとに記録 |

| ■補助簿 … 個々の取引を補助的に記録 | |

| 固定資産台帳 | 固定資産の減価償却を記録 |

| 現金出納帳 | 現金の出入りや残高を記録 |

| 預金出納帳 | 預金の出入りや残高を記録 |

| 売掛帳 | 売上にかかる取引を記録 |

| 買掛帳 | 仕入れにかかる取引を記録 |

| 経費帳 | 経費の取引を記録 |

2-4.その他、アルバイトや従業員を雇うときに必要な書類

その他、従業員やアルバイトを雇う場合や、家族を従業員として雇う場合など、以下の書類を提出する必要があります。

■青色事業専従者給与に関する届出書

|

■給与支払事務所等の開設届出書

|

■源泉所得税の納期の特例に関する申請書

|

初めて当サイトに訪れた方へ

ビジネス心理学とは?3.確定申告から資金融資、補助金の活用まで

この章では、確定申告にくわしくない方のために、絶対に知っておいてほしい確定申告4つのポイントや、資金融資、補助金を活用するコツなどをお教えします。

3-1.初めての確定申告、絶対に知っておく4つのポイント

マイナンバーの導入により、脱税(確定申告をしない)がかなりバレやすくなってしまいました。ぜひ、確定申告は忘れずにしてくださいね。

(1)確定申告の期間は2月16日~3月15日

確定申告として、1年分(1月1日~12月31日)の会計報告を税務署へ行う

(2)できれば、会計ソフトで収入や支出を、コツコツと記録しよう

ともかく、収入や支出の明細がわからない、証明できないのが一番困る。絶対に領収書やレシート、請求書の控えなどはとっておくこと。

(3)もし、確定申告に自信がなければ税務署で相談しよう

確定申告に不安があれば、税務署の職員に相談しましょう。ただし、確定申告の時期は税務署が大変混みあいます。

確定申告の期間、各市町村役場では、専門の相談員を増やして、申告の受付をしています。その場で相談しながら確定申告もできるので、各市町村役場を利用するのもひとつの手です。

(4)収入が増えてきたら、税理士さんに相談しよう

収入が少ない間はいいのですが、収入が増えてきたら、税理士さんに相談した方が、節税になるうえ、書類の作成から開放されます。一般的には年商1000万円くらいが、税理士さんにお願いする目安と言われますが、最近は領収書などを定期的に送ることで、税務書類を作成してくれる、格安サービスがあります。

売上が安定してきたら、問い合わせしてみると良いでしょう。

何よりも大切なのは、領収書やレシート、請求書の控えなどはとっておくことです。控えさえあれば、後からまとめて書類を作成して、確定申告できますよね? ない場合は本当に困ってしまいます。絶対に捨てないでとっておきましょう。

マイナンバーの導入により、脱税がかなりバレやすくなってしまいました。もし、あなたが、マイナンバー制度についてあまり知らないようなら、ぜひ次の記事をお読みください。特に副業をしている方は必ず読んでおいてください。

初めて当サイトに訪れた方へ

ビジネス心理学とは?3-2.開業時に資金融資を受けるには? 失敗する3つの壁

開業時に資金を調達する場合は、まず親や親戚、友人にお願いし、それでも足りない場合は、銀行やベンチャーキャピタルなどから資金を調達することになると思います。

このとき、もしお金を貸してくれない場合、その理由は、以下の3つのいずれかに該当すると思います。

(1)ビジネスの仕組みそのものに問題がある

他人の意見を冷静に聞き、ビジネスモデルを見なおそう。特に集客がうまくいかないと、ビジネスは成功しない。

(2)儲かる根拠が弱く、融資してもらえない

他人を説得するには根拠が必要。市場調査などでデータを集めて、儲かる根拠を固めよう。

(3)あなた自身を信用してくれない

あせらず説得しよう。本気でこのビジネスをやりとげる意志があることを、行動や態度でしめして、あせらず説得しよう。

お金を貸してくれない場合は、ともかくその理由を聞いてみましょう。

ベンチャーキャピタルの担当者の話では、最初に持ち込まれるビジネスプランはたいてい穴だらけ。当然、山ほどダメ出しされます。それでもあきらめずに、何度も足を運び、ビジネスプランを完璧に仕上げた人だけが、資金融資をしてもらえるそうです。

開業資金を集める場合は、事業計画書を書き、それを見せて融資をお願いすると思います。もし、あなたが事業計画書を書くつもりなら、ぜひ次の記事をお読みください。事業計画書の書き方はもちろん、私が実際に、補助金の獲得に成功した事業計画書を、見本として公開しています。

3-3.国が用意してくれた補助金を上手に活用しよう

補助金や助成金は、あなたの起業やビジネスの支援のために、国や地方自治体がタダでお金をくれる、とてもありがたいしくみです。特に景気が悪くなってから、日本政府は起業支援にかなり力を入れています。

| 名称 | ポイント |

|---|---|

| 創業促進補助金 | 新たに起業する人、第二創業者におすすめ 100~200万円(補助率は経費の2/3) |

| 小規模事業活性化補助金 | 新規事業を行う予定の人におすすめ 50~200万円(補助率は経費の2/3) |

| トライアル雇用奨励金 | 新たに人を雇う予定がある経営者 1人当たり、月額最大4万円(最⻑3カ月間) |

| キャリア形成促進助成金 | 従業員のキャリアアップをしたい経営者 1年間で最大500万円まで |

| その他 | 地方独自の助成金・補助金 例、東京都中央区「ホームページの作成・変更 補助金」 |

これらの補助金は予算も多く、私の地元の福井県でも、平成26年度の実績で、約200社が総額3億5000万円もの助成金の獲得に成功しています。

もしあなたが、補助金の申請に興味があれば、ぜひ次の記事をお読みください。この記事では、補助金のメリットやデメリットから、各補助金の解説はもちろん、カンタンに補助金を獲得するコツについても解説しています。読んでおいて絶対にソンはない内容です。

4.私の体験談、なぜ開業届けを提出したのか

私が開業届けを出したのは、ピアノ関連のマッチングサイトがきっかけでした。このマッチングサイトとは、全国向けのピアノ教室の紹介サイトを作り、このサイトを通じて、ピアノ教室に生徒さんが入会したら、紹介料をもらうというビジネスです。

当然、個人事業主であるピアノ教室の先生と一緒に、ビジネスをすることになりますよね? それで、開業届を提出しました。屋号を考え、開業届を書いて、税務署に持って行ったところ、スンナリ受け取ってくれました。けっこうあっけない感じ。そして、翌日にはホームページに屋号を入れ、着々とビジネスの準備をすすめた感じです。

私の独立起業の体験談については、次の記事でくわしく紹介しています。独立起業のメリットやデメリット、独立起業に向く人、向かない人などについても書きましたので、ぜひあなたご自身の性格などと照らしあわせて読んでみてくださいね。

初めて当サイトに訪れた方へ

ビジネス心理学とは?5.個人事業主になるのは通過点、しっかりしたビジネスを

この記事をここまで読まれたあなたは、きっとすでにビジネスに取り組んでいるか、取り組む予定がある方だと思います。個人事業主は、サラリーマンとは違い、自分ががんばれば、がんばっただけ報酬が増えますし、とてもやりがいがあります。当然、あなたを縛る上司もいません。あなたの好きなように自由に働くことができます。

とはいえ、開業届を提出し、個人事業主になるのは、あくまでビジネスの通過点です。いくら開業しても、そもそものビジネスモデルが悪かったり、集客やマーケティングがうまくいかなかったりすれば、ビジネスは成功しませんよね?

ビジネスの成功には、ビジネスの仕組み、「ビジネスモデル」が重要です。次の記事は、基本となる5つのビジネスモデルについて、具体例をあげ徹底解説しています。私自身が、かなり気合を入れて書いた記事なので、ぜひお読みください。

あせらずに、じっくりとビジネスに取り組み、少しずつやり方を改善したり、ビジネスの方向性を軌道修正したりしながら、必ずビジネスを成功させてくださいね。心より応援しています。

さらに詳しく個人事業主について知りたい方は、次の記事をお読みください。この記事では、開業届の書き方だけでなく、「青色申告」「節税」「経費」「会計ソフト」といった税金のことまで、あますことなく全て書かれています。